劉慧峰

經(jīng)過(guò)7月中旬到8月上旬的價(jià)格反彈之后,8月—9月份螺紋鋼主力合約2301價(jià)格基本在3600元~4000元/噸之間調(diào)整,華東現(xiàn)貨價(jià)格也在3900元~4200元/噸之間調(diào)整。對(duì)于后期螺紋鋼期價(jià)走勢(shì),筆者認(rèn)為9月下旬到10月下旬之間螺紋鋼價(jià)格可能會(huì)有階段性反彈,但反彈高度有限,之后可能會(huì)再次下跌。

宏觀(guān)預(yù)期逐步轉(zhuǎn)好

6月—7月份螺紋鋼價(jià)格大幅下跌,除了其自身基本面因素之外,美聯(lián)儲(chǔ)加息預(yù)期強(qiáng)化對(duì)全球大宗商品市場(chǎng)的沖擊是一個(gè)重要的原因。9月21日美聯(lián)儲(chǔ)議息會(huì)議前后,螺紋鋼盤(pán)面出現(xiàn)了大概一周左右的下跌。但目前美聯(lián)儲(chǔ)加息75個(gè)基點(diǎn)的利空影響已經(jīng)落地,下次議息會(huì)議將在11月2日召開(kāi)。在此期間,市場(chǎng)對(duì)于宏觀(guān)因素的關(guān)注點(diǎn)可能會(huì)轉(zhuǎn)向黨的二十大召開(kāi)前后國(guó)內(nèi)會(huì)有進(jìn)一步利好政策出臺(tái)的預(yù)期。實(shí)際上,近幾周的國(guó)務(wù)院常務(wù)會(huì)議及各個(gè)部委均從多方面繼續(xù)部署經(jīng)濟(jì)穩(wěn)增長(zhǎng)政策,所以未來(lái)幾周宏觀(guān)預(yù)期的好轉(zhuǎn)或?qū)⑻嵴衤菁y鋼價(jià)格。

螺紋鋼需求出現(xiàn)邊際好轉(zhuǎn)跡象

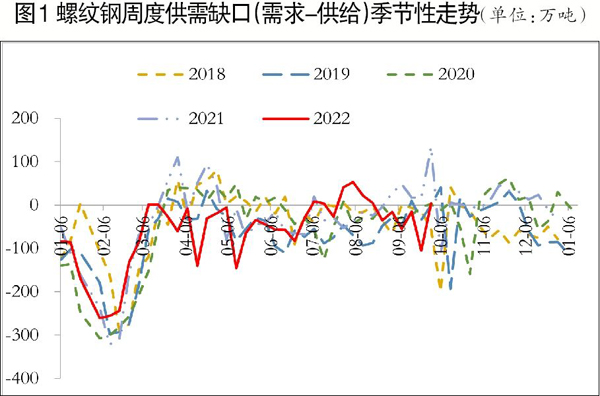

隨著需求旺季的到來(lái)及前期出臺(tái)的經(jīng)濟(jì)穩(wěn)增長(zhǎng)政策的落地,9月中旬之后,螺紋鋼需求邊際好轉(zhuǎn)。截至9月23日當(dāng)周,螺紋鋼庫(kù)存近一個(gè)月來(lái)首次出現(xiàn)了鋼廠(chǎng)庫(kù)存和社會(huì)庫(kù)存的同步下降,單周319.8萬(wàn)噸的表觀(guān)消費(fèi)量也明顯超出市場(chǎng)預(yù)期。據(jù)測(cè)算,螺紋鋼周度供需缺口(需求-供應(yīng))也在9月份之后持續(xù)好轉(zhuǎn),且最新一期的數(shù)據(jù)已經(jīng)轉(zhuǎn)正(見(jiàn)圖1)。從歷史經(jīng)驗(yàn)看,該數(shù)據(jù)在0軸以上時(shí),螺紋鋼價(jià)格的表現(xiàn)一般是偏強(qiáng)的。

從螺紋鋼主要下游行業(yè)來(lái)看,在“保交樓”以及各地支持剛性和改善性住房需求政策的帶動(dòng)下,8月份地產(chǎn)竣工面積降幅大幅收窄,商品房銷(xiāo)售數(shù)據(jù)較之前也有所改善。9月份下旬的4個(gè)交易日,國(guó)內(nèi)30個(gè)大中城市商品房銷(xiāo)售面積均值為58.8萬(wàn)平方米,較9月中旬的30.46萬(wàn)平方米有明顯回升,且已經(jīng)連續(xù)5個(gè)交易日同比增長(zhǎng)。同時(shí),8月份基建投資增速已經(jīng)回升至15.4%,從瀝青和水泥開(kāi)工率數(shù)據(jù)來(lái)看,未來(lái)3個(gè)月基建投資的需求也極有可能繼續(xù)增加。

螺紋鋼供應(yīng)量繼續(xù)增長(zhǎng)空間有限

由于鋼廠(chǎng)利潤(rùn)的階段性恢復(fù),7月—8月份鋼材產(chǎn)量也出現(xiàn)回升,周度的高爐日均鐵水產(chǎn)量從7月底的213.58萬(wàn)噸回升至240.04萬(wàn)噸。國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,8月份粗鋼和生鐵日均產(chǎn)量也有不同程度的回升。但目前鋼廠(chǎng)復(fù)產(chǎn)的邏輯開(kāi)始變化。一方面,隨著鋼材供給量的回升,原料價(jià)格的漲幅明顯大于成材價(jià)格的漲幅,使得鋼廠(chǎng)利潤(rùn)持續(xù)收窄。9月份下旬,長(zhǎng)流程螺紋鋼利潤(rùn)收窄至125元/噸,短流程的谷電則虧損84元/噸。近幾周雖然電爐廠(chǎng)開(kāi)工率仍在繼續(xù)回升之中,但華東、華中等地電爐廠(chǎng)開(kāi)工率已經(jīng)開(kāi)始出現(xiàn)下降。若后期鋼廠(chǎng)利潤(rùn)繼續(xù)收窄,并再次陷入全面虧損的話(huà),可能會(huì)引發(fā)新一輪的主動(dòng)減產(chǎn)、檢修。另一方面,隨著黨的二十大臨近及10月中旬之后北方進(jìn)入采暖季,政策性限產(chǎn)的力度可能加大,因此第四季度鋼材供應(yīng)量繼續(xù)增長(zhǎng)的空間有限。

11月份后螺紋鋼價(jià)格或重新轉(zhuǎn)弱

雖然10月份螺紋鋼價(jià)格可能會(huì)出現(xiàn)階段性反彈,但由于房地產(chǎn)中長(zhǎng)期的下行趨勢(shì)并未改變,拿地和新開(kāi)工面積的單月降幅依然保持在45%~50%的高位,今年底之前地產(chǎn)投資狀況不會(huì)有太明顯的好轉(zhuǎn)。且10月份下旬之后將進(jìn)入傳統(tǒng)的需求淡季,屆時(shí)市場(chǎng)的關(guān)注焦點(diǎn)可能會(huì)轉(zhuǎn)向冬儲(chǔ)價(jià)格的博弈。據(jù)了解,今年貿(mào)易商冬儲(chǔ)的心理價(jià)位普遍在3100元~3200元/噸之間(去年實(shí)際冬儲(chǔ)價(jià)格在4200元/噸左右),加之新一次美聯(lián)儲(chǔ)議息會(huì)議臨近,螺紋鋼價(jià)格可能會(huì)重新下跌,甚至不排除二次探底的可能。

綜合來(lái)看,9月份美聯(lián)儲(chǔ)加息利空影響落地之后,宏觀(guān)預(yù)期可能會(huì)逐步轉(zhuǎn)好,且供需基本面也有邊際改善跡象。10月份之后,螺紋鋼價(jià)格可能會(huì)有階段性反彈。但考慮到房地產(chǎn)中長(zhǎng)期下行趨勢(shì)未改,筆者對(duì)本輪螺紋鋼價(jià)格反彈高度持謹(jǐn)慎態(tài)度,11月份之后螺紋鋼期貨價(jià)格可能會(huì)再度下跌。

《中國(guó)冶金報(bào)》(2022年9月29日 03版三版)