左更

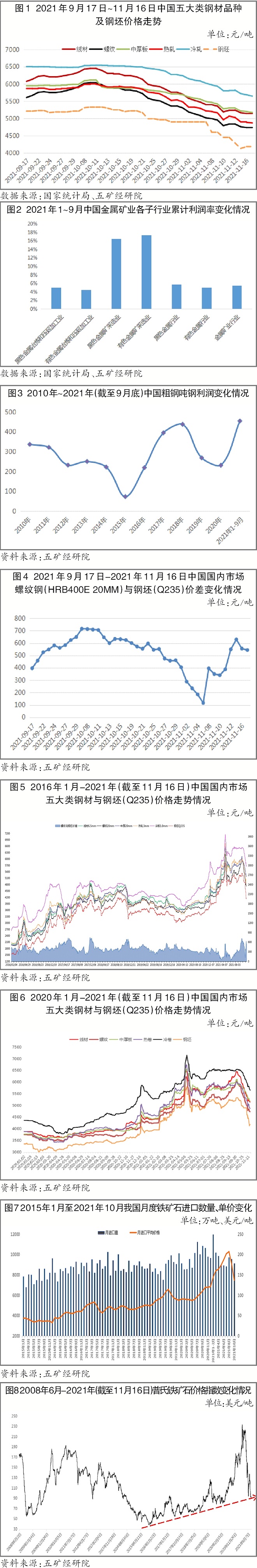

國慶節(jié)后,受國家對房地產(chǎn)行業(yè)、能源行業(yè)宏觀調(diào)控的影響,以鋼材為代表的黑色系商品價格全線下挫。根據(jù)中國鋼鐵工業(yè)協(xié)會鋼材價格指數(shù),10月8日~11月16日,全國五大類鋼材品種價格平均下降1106元/噸,其中,線材(直徑為6.5毫米)、螺紋鋼(HRB400E,直徑為20毫米)價格領(lǐng)跌,平均下降1300元/噸以上,而鋼坯價格也受迫下降1130元/噸。據(jù)不完全調(diào)查,由于鋼價陡降,目前全國范圍內(nèi)的絕大部分鋼材經(jīng)銷商已陷入全面虧損,部分經(jīng)銷商在此輪下行行情中已基本將前期盈利“歸零”。

從整體運行態(tài)勢上看,前10個月國民經(jīng)濟繼續(xù)平穩(wěn)運行

今年前10個月,我國國民經(jīng)濟保持平穩(wěn)運行的態(tài)勢。從農(nóng)業(yè)上看,根據(jù)國家統(tǒng)計局的預(yù)測,今年全國糧食總產(chǎn)量預(yù)計將達(dá)1.3萬億斤以上;從工業(yè)上看,全國規(guī)模以上工業(yè)增加值前10個月累計同比增長10.9%,兩年平均增長6.3%。1月~10月份,全國累計生產(chǎn)鋼材112235萬噸,同比增加2.8%;10種有色金屬產(chǎn)量為5376萬噸,同比增長7.0%;汽車產(chǎn)量為2091.7萬輛,同比增長7.1%;原煤產(chǎn)量為329716萬噸,同比增長4.0%;原油產(chǎn)量為16619萬噸,同比增長2.5%;天然氣產(chǎn)量為1684億立方米,同比增加9.4%;發(fā)電量為67176億千瓦時,同比增長10.0%,其中火電量為47556億千瓦時,同比增長11.3%,占今年前10個月我國總發(fā)電量的71%左右。1月~10月份,我國累計出口交易貨值為116375億元,同比增加18.5%。

今年1月~9月份,全國實現(xiàn)GDP總值(初查)為823131億元,同比增長9.8%。同期,我國規(guī)模以上工業(yè)企業(yè)實現(xiàn)利潤總額63441億元,同比增長44.7%,兩年平均增長18.8%;規(guī)模以上工業(yè)企業(yè)營業(yè)收入利潤率為6.96%,同比提高1.09個百分點。

從行業(yè)整體發(fā)展看,金屬礦業(yè)行業(yè)依舊有力支撐我國國民經(jīng)濟發(fā)展

根據(jù)國家統(tǒng)計局公布的數(shù)據(jù),1月~9月份,我國金屬礦業(yè)行業(yè)保持良好發(fā)展態(tài)勢,行業(yè)累計營業(yè)收入129474.2億元,錄得利潤為7054.4億元,同比增長140.20%,行業(yè)利潤率為5.4%。其中,金屬采礦業(yè)同比增長幅度明顯大于有色金屬冶煉及壓延加工業(yè)。

前三季度,我國噸鋼利潤創(chuàng)自2010年以來新高

根據(jù)國家統(tǒng)計局公布的數(shù)據(jù)計算,今年前三季度,中國鋼鐵行業(yè)噸鋼利潤大幅上漲至455元,超過了2018年438元的水平,為2010年以來的最高值。噸鋼利潤的高位說明在原料價格下跌的情況下鋼廠的整體收益尚可。目前,從產(chǎn)業(yè)鏈來看,被擠壓的部分主要是作為鋼鐵行業(yè)“蓄水池”的鋼材貿(mào)易商利潤,但這一現(xiàn)象也會逼迫鋼廠“回吐”利潤,極易形成社會庫存降低而倒逼鋼廠脹庫的惡性傳導(dǎo)。從這一點上分析,目前鋼價仍存在一定下行空間,直至鋼廠利潤大幅下降而主動減產(chǎn)。

而從2016年以來螺紋鋼與鋼坯之間的價差變化也可以看出,目前螺紋鋼與鋼坯之間的價差已成相對收斂狀態(tài),螺紋鋼利潤被壓縮,單一鋼材軋制企業(yè)利潤大幅下降,一定程度上也說明一旦鋼材價格再度下行,行業(yè)整體利潤有被大幅壓減的可能。

從我國五大類鋼材自2016年1月起的長期價格走勢上看,雖然今年10月份以來鋼材價格陡降,但目前仍處于長期以來相對較高的位置,因而對本輪鋼材價格的下行不必持太多的悲觀情緒。

從需求側(cè)看,鋼材下游行業(yè)需求絕對量依然存在

根據(jù)國家統(tǒng)計局的數(shù)據(jù),1月~10月份,我國共生產(chǎn)生鐵7.34億噸、粗鋼8.77億噸。按未來兩個月單月產(chǎn)量與10月份持平的情況預(yù)計,今年全年我國生鐵產(chǎn)量或略低于8.6億噸,而粗鋼產(chǎn)量也將停留在10.2億噸左右。同時,根據(jù)中國海關(guān)總署的統(tǒng)計數(shù)據(jù),1月~10月份,我國累計進口鋼材1184.3萬噸、出口鋼材5751.8萬噸,累計凈出口鋼材折合粗鋼3750萬噸,由此推測今年全年中國累計出口粗鋼在4500萬噸左右,核算的今年全國粗鋼表觀消費量為9.8億噸左右,與2020年基本持平。這說明我國鋼材下游行業(yè)的消費依然保持絕對量的高位。

同時,根據(jù)國家統(tǒng)計局的數(shù)據(jù),今年1月~10月份,全國房地產(chǎn)開發(fā)投資124934億元,同比增長7.2%,雖然增速回落但依然略高于2020年7.0%的全年增速;全國房地產(chǎn)開發(fā)企業(yè)房屋施工面積942859萬平方米,同比增長7.1%,其中房屋新開工面積166736萬平方米,同比下降7.7%。這說明作為鋼材消費的第一大戶,房地產(chǎn)存量消費仍有增長,而在國家房屋“只住不炒”的政策要求下,未來房地產(chǎn)行業(yè)的增速將逐漸趨緩,但并非“硬著陸”,因而從房地產(chǎn)行業(yè)對鋼材的需求上看,不存在驟降的可能。

1月~10月份,全國固定資產(chǎn)投資(不含農(nóng)戶)445823億元,同比增長6.1%,兩年平均增長3.8%,高于2020年2.9%的全年水平。其中,金屬制品、通用、專用、電子等設(shè)備行業(yè)的投資保持著兩位數(shù)的增長,而汽車行業(yè)則在1月~10月份交出了累計工業(yè)增加值7.3%和產(chǎn)量達(dá)2091.7萬輛(同比增長7.1%)的滿意答卷。這也充分說明,基建、汽車行業(yè)的需求依然保持較好的增長態(tài)勢,在一定程度上能夠彌補房地產(chǎn)行業(yè)下行帶來的需求缺口。

綜上分析,我國鋼材下游的消費量依然保持了高規(guī)模,形成了對未來鋼材價格較強的托底作用,因此,我國鋼材下游消費的絕對數(shù)量仍在,不必對本輪鋼材價格的下跌持過于悲觀的態(tài)度。

不過,在種種不利因素困擾的預(yù)期下,2022年的鋼材表觀消費量或?qū)⒂兴陆?,整體看很難高于2021年的水平。

短期內(nèi)鋼價上行乏力,但下行依舊存在一定的空間

2020年3月份,全球突發(fā)新冠肺炎疫情,各國紛紛采取量化寬松的財政政策應(yīng)對疫情對經(jīng)濟的襲擾。一時間,市場放水資金涌動,推動工業(yè)原料價格不斷上行,而中國率先擺脫疫情困擾后,經(jīng)濟迅速恢復(fù),吸引了市場資本的關(guān)注。鋼材價格也因此走出上行行情。

鋼協(xié)鋼材價格指數(shù)顯示,2021年5月間,中國鋼材價格觸及階段高位,五大類鋼材價格較2020年3月間的階段低值平均上漲了85%,鋼坯價格更是上行了近100%。之后在國家多次“穩(wěn)供應(yīng)、穩(wěn)物價”的要求下,鋼價震蕩回落至今。即便按最新價格計算,我國五大類鋼材價格依舊較2020年3月間的低值區(qū)間平均上漲43%。而從年化平均價格來看,2021年1月~10月份,五大類鋼材的平均價格較2020年的年平均價格也上漲了近40%。

根據(jù)以上分析,2021年10月份以來的鋼材價格下行行情應(yīng)該樂觀理解為,在2020年新冠肺炎疫情影響下涌入的社會資金抬高鋼材價格后的風(fēng)險被逐漸釋放的過程。這種風(fēng)險的釋放降低了未來一段時間因較高鋼價對下游行業(yè)成本抬高的風(fēng)險,對鋼材市場的長期穩(wěn)定發(fā)展有一定的幫助。同時,從數(shù)據(jù)對比和價格趨勢上看,短期內(nèi)的鋼材價格上行缺乏實際支撐,而價格下行仍可能存在一定的慣性。

目前原料價格已跌破長期價格中樞,但仍有消費總量支撐

2021年1月~10月份,我國累計生產(chǎn)生鐵7.34億噸,若未來兩個月單月產(chǎn)量與10月持平,則年化產(chǎn)量約占全球生鐵產(chǎn)量的65%左右。同時,海關(guān)總署的數(shù)據(jù)顯示,2021年1月~10月份,我國累計進口鐵礦石93348.4萬噸,同比下降4.2%,但是累計進口金額達(dá)到了1642.45億美元,同比提高了66.4%。經(jīng)計算,2021年1月~10月份,我國進口鐵礦石累計平均單價達(dá)到了175.95美元/噸,同比提高79.8%。10月份,我國進口鐵礦石9160.6萬噸,月均進口價格為137.11美元/噸,環(huán)比下降40美元/噸以上,但仍高于普氏價格指數(shù)108美元/噸的長期價格中樞線。在嚴(yán)格限產(chǎn)的情況下,中國鐵礦石進口數(shù)量有所收縮,但受制于中國長流程煉鋼工藝對鐵礦石的依賴,今年累計進口數(shù)量或仍將維持11億噸左右的絕對數(shù)值。

從長流程煉鋼的原料成本上看,鐵礦石和焦炭占據(jù)了鐵水成本的絕對比例。從鐵礦石價格走勢上看,截至11月16日,普氏鐵礦石價格目前再度跌至90美元/噸以下,較2021年5月份的歷史高點233.1美元/噸下跌幅度超過61%。目前,普氏鐵礦石價格已經(jīng)跌破其自2008年進入市場以來的長期價格中樞,未來進口鐵礦石價格仍將震蕩運行。